相続税はいくらかかる?基礎控除・計算方法・特例をわかりやすく解説

相続が発生したとき、相続税はどれくらいかかるのだろう?」

そんな不安を抱える方は少なくありません。実は、相続税はすべての人に課されるわけではなく、「基礎控除」や「特例」を使うことで、税額がゼロになるケースもあります。

この記事では、相続税がかかるかどうかの判断基準、基礎控除の計算方法、主な特例、相続税の計算手順をわかりやすく解説します。

目次

相続税とは?基本の考え方

相続税とは、亡くなった方(被相続人)が残した財産を引き継いだときに課される税金のことです。

ただし「相続した人すべてが相続税を払う」わけではなく、財産額が基礎控除額を超えた場合のみ課税されます。

相続税の対象になる財産/ならない財産

相続税の対象になる財産

・土地や建物

・株式・債券などの有価証券

・自動車・家財・宝石・貴金属類

・死亡保険金や死亡退職金(非課税枠を超える部分)

・生前贈与財産(亡くなる7年前まで) など

相続税の対象にならない財産

・墓地・墓石・仏壇・仏具など

・国や地方公共団体への寄付金や寄付財産

・非課税枠内の死亡保険金・退職金(500万円×法定相続人の数まで)

相続財産から差し引けるもの

・葬儀費用や戒名料

・借入金やローン残債

・未払いの税金や治療費

相続税の基礎控除とは

相続税は、次の基礎控除額を超える場合に課税されます。

基礎控除額 = 3,000万円 +(600万円 × 法定相続人の数)

例:相続人が「配偶者+子ども3人=4人」の場合

3,000万円+(600万円×4人)= 5,400万円

遺産総額が5,400万円以下なら、相続税はかからず申告も不要です。

主な相続税の控除・特例

配偶者控除

配偶者は以下の金額まで非課税になります。

・1億6,000万円

・配偶者の法定相続分

いずれか多い金額までは相続税がかかりません。

小規模宅地等の特例

自宅や事業用地を相続した場合、一定の条件を満たせば土地の評価額を最大80%減額できます。

その他の控除

・未成年者控除

・障害者控除

などもあり、状況に応じて税額が軽減されます。

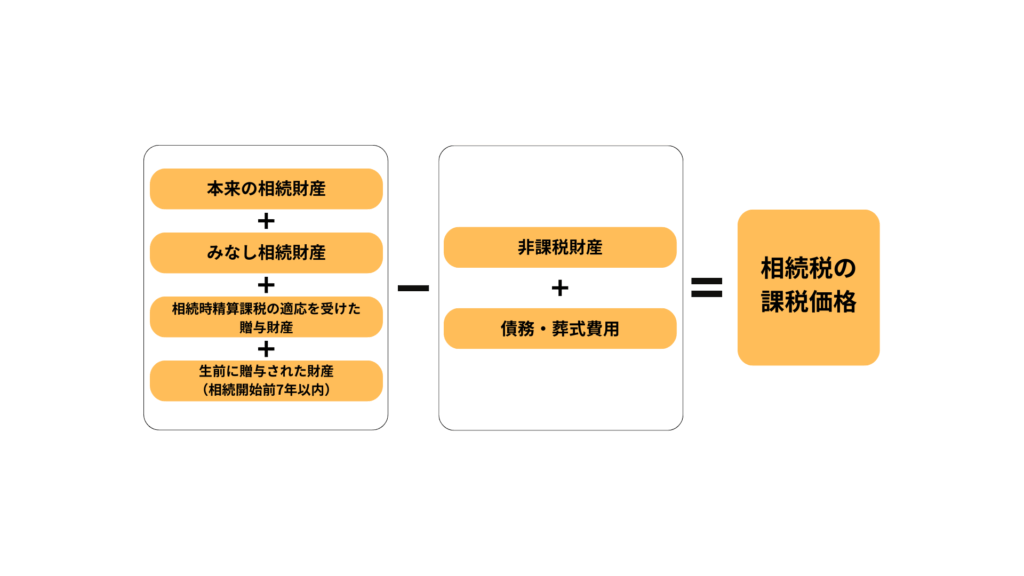

相続税の課税価格

相続税の課税価格の計算方法は以下の通りです。

※みなし相続財産・・・被相続人が亡くなったことをきっかけに受け取る生命保険などの財産のこと。

※相続時精算課税制度・・・特定の親族間の生前贈与について、贈与時に贈与税を優遇し、贈与者が亡くなった際にその財産を相続財産に加えて、相続税でまとめて精算する制度。

上記の課税価格の合計額が基礎控除額以下の場合は、相続税もかからず、申告の必要もありません。

各人の相続税額の算出方法

正確な計算に関しては、相続専門の税理士に相談することをお勧めいたします。

ここでは、一般的な計算方法を、計算例に併せながら説明していきます。

計算例:被相続人の財産1億円を配偶者が1/2、子供2人が1/4ずつ相続した場合

①まずは、遺産総額から基礎控除額4800万円を引きます。

1億円ー4800万円=5200万円

②その金額を法定相続分で按分します。(配偶者1/2,子供1/4ずつ)

配偶者:5,200万円×1/2=2,600万円

子供①:5,200万円×1/4=1,300万円

子供②:5,200万円×1/4=1,300万円

③②の金額を、下記に記載している「相続税の速算表」にあてはめて、相続税の総額の基となる税額を算出します。

配偶者:2,600万円×15%ー50万円=340万円

子供①:1,300万円×15%ー50万円=145万円

子供②:1,300万円×15%ー50万円=145万円

340万円+145万円+145万円=630万円(相続税の総額)

④③の相続税の宗田句を、実際の相続割合で按分します。

配偶者:8,000万円/1億円=0.8

子供①:1,000万円/1億円=0.1

子供②:1,000万円/1億円=0.1

→各相続人の相続税額

配偶者:630万円×0.8=504万円

子供①:630万円×0.1=63万円

子供②:630万円×0.1=63万円

⑤配偶者には配偶者控除があるため、この計算式では、税額は0円。

上記の結果、相続税額は、

配偶者:0円 子供①/②:各63万円

となります。

ただし、この事例は配偶者の税額軽減のみ適用があった場合とした計算になります。

相続税の税額速算表

| 法定相続分に応じた所得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | |

| 1,000万円超から3,000万円以下 | 15% | 50万円 |

| 3,000万円超から5,000万円以下 | 20% | 200万円 |

| 5,000万円超から1億円以下 | 30% | 700万円 |

| 1億円超から2億円以下 | 40% | 1,700万円 |

| 2億円超から3億円以下 | 45% | 2,700万円 |

| 3億円超から6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

できれば専門家に依頼!そして相続税の申告は期限内に!!

相続税の計算は複雑で、間違えると面倒な手続きをしなければいけません。できるだけ専門家に相談しましょう。

また、相続税は相続の開始があったことを知った日の翌日から10か月以内と短い期間で申告・納税する必要があります。期限内に申告しないと、無申告加算税や延滞税が課されることもありますので、注意が必要です。

まとめ

いかがでしたでしょうか?

相続税はとても気になる内容ですが、計算方法が細かく、わかりずらいことも多い項目です。気になる方は、相続の強い専門家をご紹介しますので、是非「恵比寿くらしと相続サポート窓口」へお問い合わせください。

「知っておくべき、相続のキホン。大切な財産はどうやって分ける?」

「知っておくべき、相続のキホン。大切な財産はどうやって分ける?」  遺言書ってどうやって準備すればいい??~相続トラブルを防ぐための基礎知識~

遺言書ってどうやって準備すればいい??~相続トラブルを防ぐための基礎知識~  親が認知症になったら~まずやるべき5つの項目~

親が認知症になったら~まずやるべき5つの項目~